Depuis 2010, le Baromètre de la Microfinance analyse les chiffres clés de l’inclusion financière dans le monde, grâce aux chiffres du MIX Market sur le marché de la microfinance mondiale. Retour sur les grandes tendances du secteur.

Zoom sur les institutions et les clients

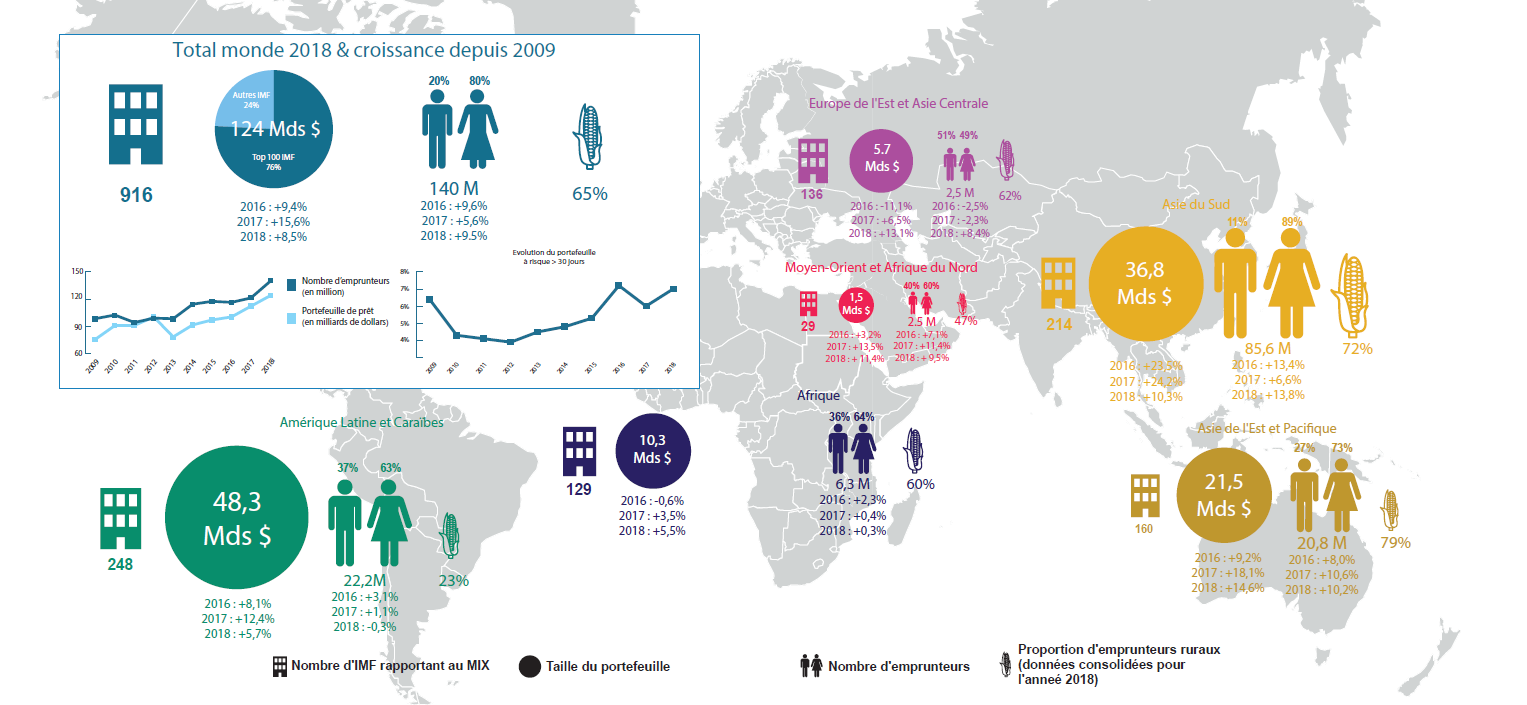

En dix ans, les institutions de microfinance (IMF) ont prêté des centaines de milliards de dollars, avec un taux de croissance annuel moyen de 11,5% sur les cinq dernières années. En parallèle, le nombre d’emprunteurs dans le monde a poursuivi son augmentation, bien qu’à un rythme moins soutenu que dans les années 2000-2010, enregistrant une croissance moyenne annuelle de 7% depuis 2012, contre un taux avoisinant les 20% dans la décennie précédente.

En 2018, ce sont 139,9 millions d’emprunteurs qui ont bénéficié des services des IMF, contre seulement 98 millions en 2009. Parmi ceux-ci, on compte 80% de femmes et 65% d’emprunteurs ruraux, des proportions restées stables au cours des dix dernières années, malgré l’augmentation du nombre d’emprunteurs. Avec un portefeuille de crédit estimé à 124,1 milliards de dollars, les IMF enregistrent en 2018 une nouvelle année de croissance (+8,5% par rapport à 2017).

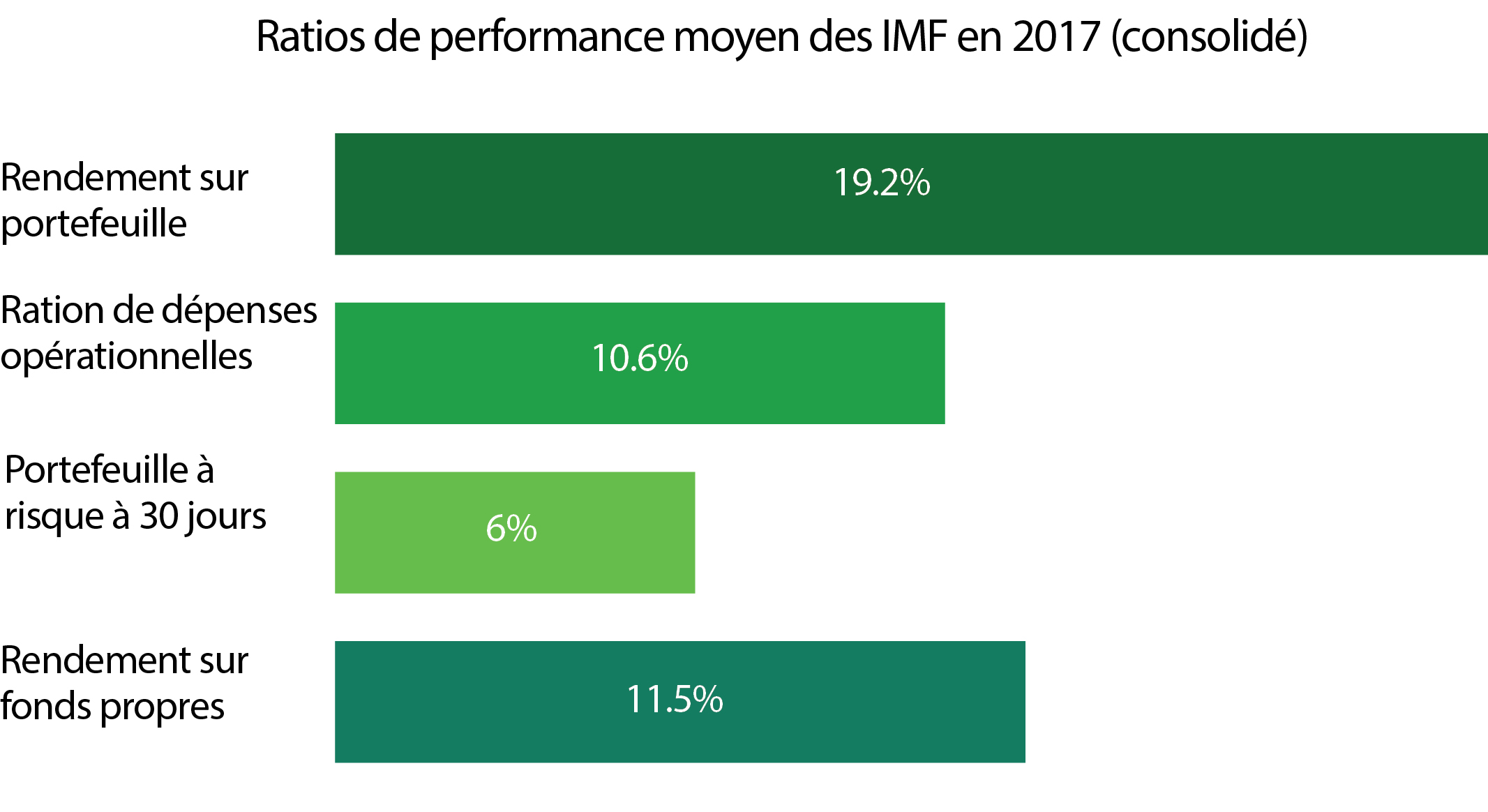

En dix ans, les IMF ont également amélioré leur efficacité. Malgré une décennie marquée par une forte hausse du coût par emprunteur, passé de 68,4$ en moyenne en 2009 à 106,7$ en 2018 (+56%), le ratio de dépenses opérationnelles en baisse de 2,7 points sur la période. Entre 2009 et 2018, les IMF ont également enregistré une augmentation de leurs rendements sur actifs (+1,3 points) et sur fonds propres (+2,9 points).

On constate néanmoins une légère dégradation de la qualité du portefeuille sur l’ensemble de la période, le portefeuille à risque (PAR) supérieur à 30 jours ayant évolué de 6,4% en 2009 à 7% en 2018. Après une baisse du PAR > 30 jours entre 2010 et 2012, celui-ci est en effet reparti à la hausse pour se stabiliser entre 2016 et 2018 autour de 7%.

Zoom sur les régions

L’Asie du Sud continue de dominer la microfinance mondiale : c’est la région qui comporte le plus grand nombre d’emprunteurs (85,6 millions en 2018), emprunteurs dont la quantité croît plus vite que dans les autres régions (+13,8% entre 2017 et 2018). Elle compte d’ailleurs les trois premiers marchés en termes d’emprunteurs, l’Inde, le Bangladesh et le Vietnam. Spécificité notable de la région, la quasi-totalité des emprunteurs sont en réalité des emprunteuses (89% en 2018). Bien qu’elle représente presque les deux tiers des emprunteurs mondiaux, l’Asie du Sud ne se hisse cependant qu’à la deuxième place en termes de volume du portefeuille de crédit, avec un encours estimé à 36,8 milliards de dollars en 2018.

L’Amérique latine et les Caraïbes concentrent en revanche à elles seules 44% du portefeuille total du secteur de la microfinance, avec 48,3 milliards de dollars d’encours de prêts (+5% par an en moyenne depuis 2012). Cette région est la deuxième en termes de nombre d’emprunteurs, avec 22,2 millions de clients en 2018, un chiffre en légère régression (-0,3%) après des années de hausse. La région Amérique latine et Caraïbes reste par ailleurs caractérisée par un faible taux de pénétration dans les régions rurales. Les IMF de la région sont celles qui s’adressent le moins aux populations rurales, qui ne constituent que 23% de leurs clients.

A l’opposé de ces chefs de file, les pays de l’Europe de l’Est et de l’Asie centrale ainsi que ceux de la région MENA constituent des marchés de taille plus modeste. Ils enregistrent cependant une croissance aussi bien du nombre de clients que du portefeuille de crédit. En Europe de l’Est et Asie centrale, le nombre d’emprunteurs a ainsi augmenté de plus de 30% depuis 2012, pour atteindre 2,5 millions en 2018. La région MENA compte le même nombre d’emprunteurs.

Les IMF de ces deux régions sont par ailleurs celles qui comptent le moins de femmes parmi leurs emprunteurs, avec respectivement 49% d’emprunteuses en Europe de l’Est et Asie centrale et 60% dans la région MENA en 2018. Les portefeuilles de crédit de ces deux régions ont également augmenté au cours de la période. Si la région MENA n’a connu qu’une faible croissance entre 2017 et 2018 (+1%), l’Europe de l’Est et l’Asie centrale enregistrent une croissance de 5%, une amélioration après le repli des années 2015 et 2016.

Enfin, l’encours total des IMF africaines a enregistré une hausse de 56% depuis 2012, tandis que le nombre d’emprunteurs connaissait une augmentation de 46% sur la même période pour atteindre 6,3 millions de personnes en 2018. Malgré un portefeuille de faible qualité (13,6% PAR > 30 jours en 2017) et des coûts par emprunteurs élevés, le portefeuille continue à afficher un rendement important – 20% – mais en baisse de 6,6 points. Le rendement des actifs reste lui aussi positif – 1,9% – mais en baisse (-1,4 points).

Enfin, avec 73% de clientes et 79% d’emprunteurs ruraux, les IMF de l’Asie de l’Est et du Pacifique poursuivent leur croissance avec un portefeuille de 21,5 milliards de dollars en 2018, en hausse de 13,1%. La même année, ce sont 20,8 millions de bénéficiaires qui empruntaient aux IMF de cette région (+10,2%). Depuis 2012, l’encours total des IMF de la région aura augmenté de 16% en moyenne par an, accompagné d’une croissance continue mais plus modérée du nombre de clients (+6%/an).

BLAINE STEPHENS

DIRECTEUR ADJOINT

MOHITA KHEMAR

CHEF DE PRODUIT

MIX